Dématérialisation des factures : principe et objectifs

Depuis le 1er janvier 2020, les entreprises sont tenues de transmettre leurs factures à destination du secteur public au format électronique. La Loi de Finances 2020 a ensuite introduit l’obligation de facturation électronique pour les transactions entre les entreprises assujetties à la TVA et établies sur le territoire français.

L’ordonnance du 15 septembre 2021 (Journal Officiel du 16 septembre 2021) a reporté d’un an et demi le calendrier de mise en œuvre progressive de cette obligation, selon les modalités suivantes :

- A partir du 1er juillet 2024, l’obligation s’appliquera à l’ensemble des entreprises en « réception » des documents, et seulement aux grandes entreprises en « émission » ;

- A partir du 1er janvier 2025, elle inclura en « émission » l’ensemble des entreprises de taille intermédiaire ;

- A partir du 1er janvier 2026 enfin, elle inclura les PME et les TPE/microentreprises.

Selon le rapport de la Direction générale des Finances publiques « La TVA à l’ère du digital », la dématérialisation des factures revêt plusieurs enjeux :

- Faciliter les démarches administratives et faire bénéficier les entreprises concernées d’un gain de compétitivité non négligeable. L’économie réalisée serait de 4,5 milliards d’euros ;

- Simplifier les obligations déclaratives de TVA et lutter contre la fraude avec pour objectif de diminuer l’écart de TVA (art. 153 de la LF 2020) ;

- Fluidifier la connaissance en temps réel de l’activité des entreprises soumises à la TVA.

Bien que les acteurs du secteur de l’assurance soient exonérés de TVA sur les opérations d’assurance ou de réassurance, ils sont toutefois concernés au titre des opérations hors assurance. Quelles sont les voies de mise en œuvre, et les impacts à anticiper ?

Dématérialisation des factures : deux modèles de mises en œuvre

La réforme étend l’obligation d’émettre des factures au format électronique (e-invoicing) à toutes les transactions domestiques entre assujettis à la TVA. Elle prévoit également la transmission des données de facturation, et de données complémentaires au titre des transactions non domestiques exemptées de cette obligation, (e-reporting) à l’administration à des fins de contrôle.

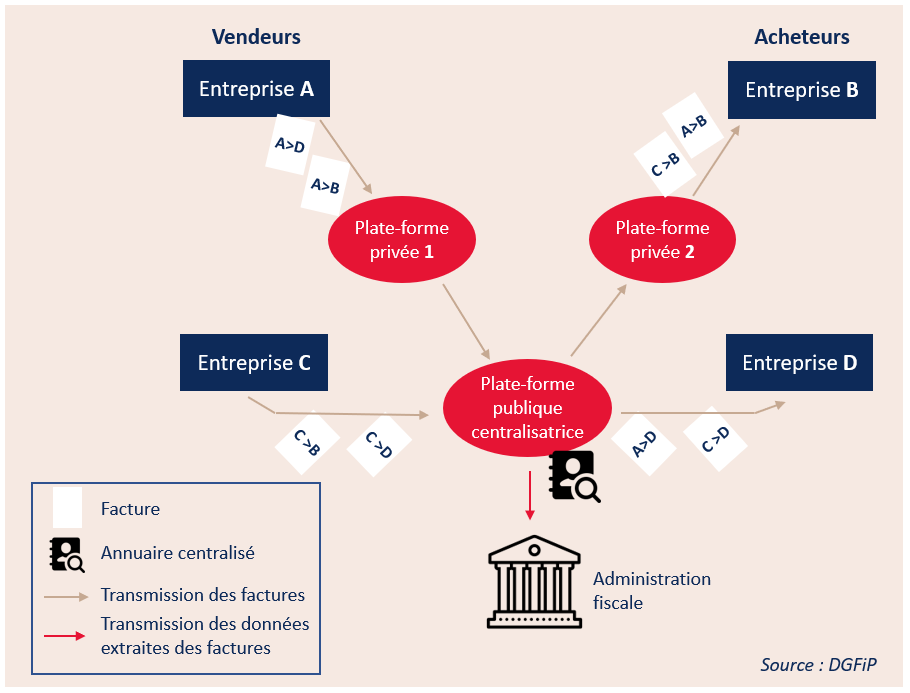

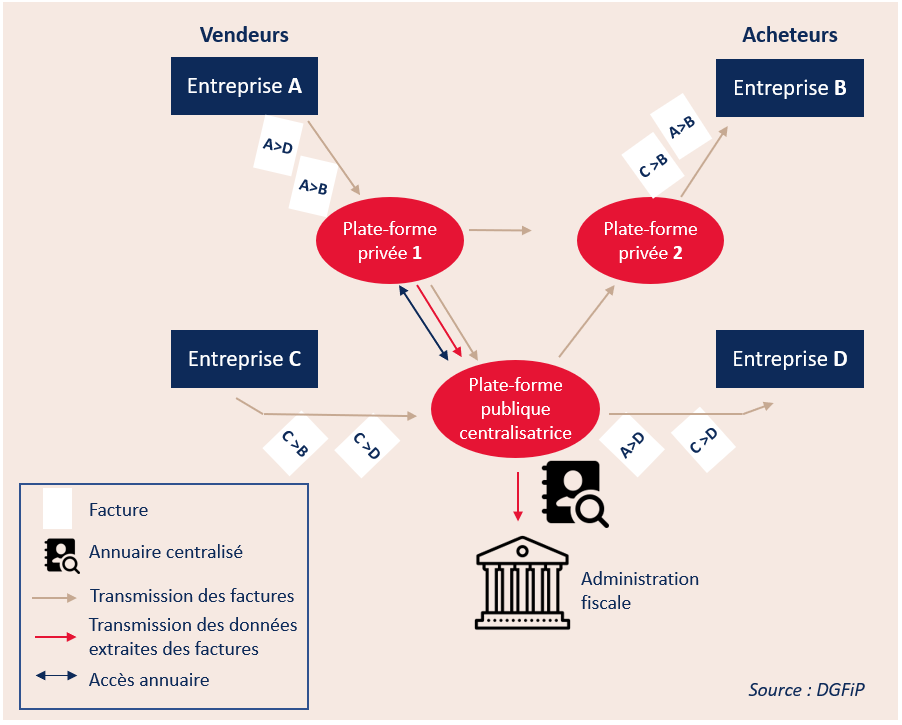

La DGFiP envisage deux schémas de transmission de ces données :

Modèle en « V »

Modèle en « Y »

Pour l’heure, le caractère hybride du « modèle Y », moins contraignant, semble être privilégié. Il permet :

- une fluidité dans l’échange de données via les plateformes privées sans goulot d’étranglement au niveau de la plateforme publique centralisatrice ;

- des coûts de développement limités pour les acteurs ayant déjà recours à des plateformes privées ou pour les nouveaux arrivants qui auront la possibilité de se brancher directement à la plateforme publique.

Des synergies demeurent possibles avec la plateforme Chorus Pro, déjà utilisée dans la sphère publique et qui propose, parmi ses fonctionnalités :

- la transmission de factures à destination de l’émetteur ou du destinataire de la facture,

- le suivi des factures,

- l’annuaire des entreprises.

Dématérialisation des factures : enjeux et impacts pour les assureurs

Le principe énoncé et les modalités théoriques sont clairs mais des précisions doivent être apportées concernant ce que l’on entend par « facture électronique », et ce quel que soit le modèle de transmission (en Y ou en V) utilisé. La facture électronique doit répondre à 4 critères fondamentaux, régis par le droit fiscal (article 289-V du CGI) :

- L’authenticité, permettant de garantir l’identité de son émetteur

- L’inaltérabilité, empêchant les modifications éventuelles par un utilisateur

- La lisibilité, facilitant son exploitation autant par des personnes que par des outils informatiques

- L’archivage, garantissant sa conservation durant les délais légaux indiqués (10 ans).

Ces contraintes constituent un enjeu non négligeable pour les entreprises, qui doivent également garantir la transmission des factures sur la plateforme nationale de l’administration fiscale.

Pour les assureurs, dont le volume de TVA reste marginal au regard de leur activité, l’option de raccordement à la plateforme publique semble être la plus appropriée et la moins onéreuse à mettre en œuvre.

Les impacts à anticiper s’organisent autour de trois axes :

- Le modèle organisationnel

Les entreprises doivent mettre en œuvre et intégrer dans leurs processus les contrôles adéquats, assurant la traçabilité de la facture entre son émission et la livraison de la prestation. Ce processus est généralement bien rodé au sein des grandes structures, mais demeure immature dans les entreprises de taille plus modeste. La spécificité de la facture électronique impose une refonte du circuit de validation des factures : abandon du parapheur papier, implémentation/généralisation d’un système de signature électronique pour garantir l’authenticité du document.

- La question du SI

Le volet du système d’information s’imbrique complètement dans l’architecture des flux de gestion et des flux comptables. Les services fiscaux acceptent actuellement les factures électroniques au format PDF, EDI/XML et Factur-X. Si, dans un premier temps, les factures au format PDF seront transmissibles sur les plateformes, à terme, seuls les formats EDI/XML seront acceptés, car permettant une structuration de la donnée, donc une intégration plus rapide en base de données, par opposition à un fichier PDF pouvant contenir des images et pour lesquels l’extraction fait appel à des outils plus gourmands en ressources (reconnaissance optique de caractères, IA, reconnaissance automatisée de zones d’intérêt).

Il y a donc un enjeu d’interface entre les systèmes traitant les données sources pour la facturation ou consommateurs de données de facturation (système de gestion des achats, comptabilité, suivi des engagements…) pour rendre le tout interopérable au nouveau format imposé, format qui devra inclure les données habituelles telles que le libellé, la date, le montant, mais également d’autres champs moins intuitifs tels que le régime de TVA applicable (important dans le cas de l’assurance puisque le taux de récupération diffère selon la nature de la prestation).

La génération de ces données par les émetteurs de factures ne manquera pas de soulever des problématiques de qualité… qui ne seront révélées qu’à la réception par le payeur. La convergence vers un format de données commun sera d’autant plus longue et complexe que les systèmes utilisés dans les processus de facturation et de paiement seront hétérogènes. La prise en compte de ces contraintes est donc nécessaire dans le déploiement et dans la mise à niveau auxquels devront procéder les acteurs du marché. Ce travail devra être réalisé de manière collective par les différentes directions concernées (achat, informatique, finance).

- La dimension fiscale

Il est obligatoire de maintenir une piste d’audit fiable devant permettre à l’administration fiscale de suivre, en cas de contrôle fiscal, une transaction depuis l’initiation du bon de commande jusqu’au dénouement de l’opération. Ceci est évidemment complété par les mentions précises du fournisseur de la prestation, de l’acquéreur, ainsi que l’objet et le régime de TVA afférent. Les entreprises qui s’affranchiraient de cette obligation s’exposeraient dès lors à des sanctions (rejet de la déductibilité de la TVA & pénalité).