La mesure de la performance extra-financière devient un enjeu majeur pour les actionnaires mais également pour les autres parties prenantes des entreprises. Les associations, citoyens et investisseurs exercent une pression grandissante, qui se matérialise à travers la réglementation.

Les assureurs jouent un rôle pivot en matière de reporting extra-financier, à la fois en tant qu’investisseurs et en tant qu’entreprises. Nous avons étudié les DPEF ou Déclaration de Performance Extra-Financière (1) de 5 acteurs du monde de l’Assurance.

Quels sont les indicateurs utilisés ? Y a-t-il des thématiques dominantes pour chacun des critères ESG (environnementaux, sociaux et sociétaux et de gouvernance) ? Y a-t-il des KPI qui se généralisent, des nouveaux indicateurs de suivi ou encore des lacunes ? Quelles sont les nouveautés apportées par CSRD (Corporate Sustainibility Reporting Directive) ?

DPEF : une structure en quatre parties

La DPEF comporte quatre parties :

- le modèle d’affaires,

- l’analyse des principaux risques liés à l’activité de la société,

- la présentation des politiques visant à identifier ces risques

- et les résultats de la mise en œuvre de ces politiques (ainsi que les indicateurs clés associés).

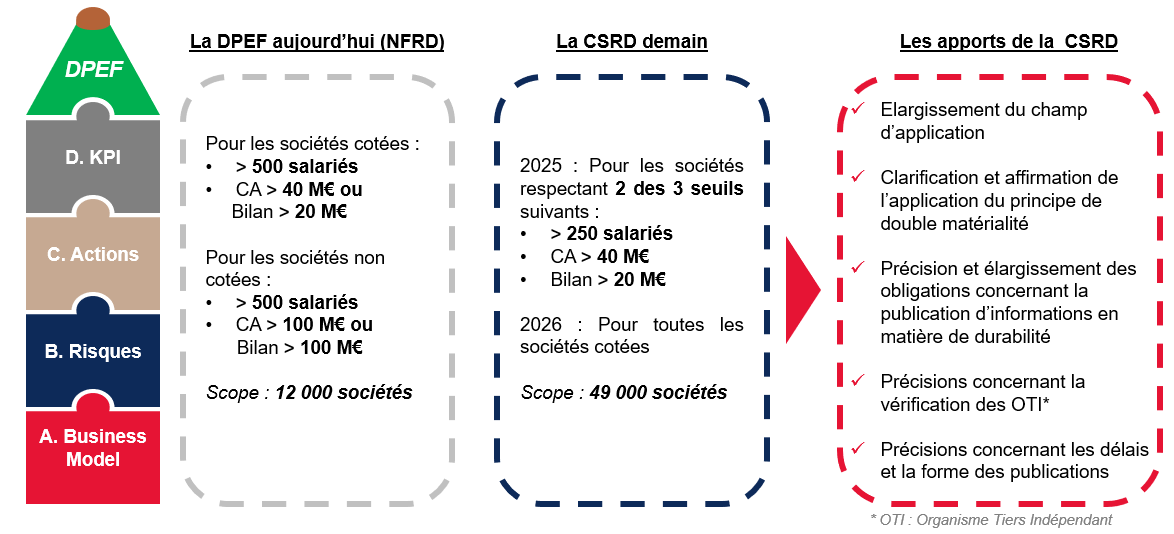

Cette déclaration est obligatoire pour toutes les sociétés cotées de plus de 500 salariés réalisant au moins 40 millions d’euros de chiffre d’affaires, ou disposant d’un total de bilan supérieur à 20 millions d’euros. Pour les sociétés non cotées, les seuils sont fixés à plus de 500 salariés et 100 millions d’euros pour le total du bilan ou le chiffre d’affaires.

La CSRD, qui s’appliquera à partir de 2025, élargit le champ d’application de ces reportings et renforce les exigences en particulier sur les informations en matière de durabilité.

Lire aussi : « Reportings extra-financiers : qu’apportent la CSRD et le template EET v1.0 ? »

Structure DPEF aujourd’hui vs. CSRD demain

Source : SeaBird

1ère partie. Le business model ou modèles d’affaires

Toutes les entreprises soumises à la DPEF doivent fournir une description synthétique de leur modèle d’affaires. Il s’agit de présenter le modèle de création de valeur au travers de plusieurs éléments : ses secteurs d’activité, ses principales réalisations, sa chaîne de valeur, son organisation et sa structure.

Il n’existe pas de modèle clair et précis du modèle d’affaires, uniquement des recommandations émises par l’AMF (Autorité des marchés financiers). Une représentation visuelle permettra souvent de faciliter la compréhension du modèle. Dans le secteur des services financiers, de nombreuses entreprises ont adopté un modèle de diagramme en « pieuvre » afin de présenter de manière visuelle et succincte leur modèle d’affaires ainsi que leur création de valeur.

2ème partie. L’analyse des principaux risques liés à l’activité de la société

L’analyse des principaux risques doit être réalisée selon quatre axes : social, environnemental, lutte contre la corruption et droits de l’homme.

La NFRD ou Non Financial Reporting Directive (2014) innove en introduisant la notion de double matérialité des modèles d’affaire. Le décret d’application de la DPEF définit la double matérialité comme « une description des principaux risques liés à l’activité de la société ou de l’ensemble de sociétés y compris, lorsque cela s’avère pertinent et proportionné, les risques créés par ses relations d’affaires, ses produits ou ses services ».

Dans la pratique, les entreprises ont fait figurer dans leur DPEF la double matérialité comme une double relation : l’étude des impacts de l’environnement sur l’entreprise et ceux de l’entreprise sur son environnement. Cette double relation est quasi-exclusivement représentée par une matrice permettant de situer les enjeux prioritaires de l’organisation.

3ème partie. La présentation des politiques visant à maîtriser ces risques

Après avoir identifié les principaux risques liés à l’activité de la société, les entreprises doivent être en mesure d’atténuer et/ou de maîtriser ces risques. Elles mettent donc en place des politiques internes en termes de plans d’action et d’objectifs distincts visant à répondre aux enjeux de chacun des risques identifiés.

Les actions menées apportent une première vision de la stratégie ESG de l’entreprise et donc de sa maturité autour des enjeux liés à la finance durable. Par exemple : la mise en place des contrôles de Niveau 1 et Niveau 2 et des procédures sécurisées pour gérer les données personnelles des clients afin de répondre au risque lié à la fuite de données personnelles (RGPD).

4ème partie. Les résultats et la mise en place des indicateurs (KPI)

Les entreprises doivent être en mesure d’apprécier les politiques mises en œuvre à travers une sélection de KPI. Les KPI sélectionnés doivent répondre à un unique risque identifié, être en nombre limité et permettre de mesurer et de justifier le suivi des objectifs fixés.

L’AMF recommande de sélectionner dans la DPEF un nombre limité de KPI pour chaque risque et de faire apparaître leur évolution dans le temps. Ces KPI peuvent être de nature opérationnelle ou stratégique, afin de servir au pilotage stratégique extra-financier de l’entreprise.

Nous analysons 5 DPEF des acteurs de l’assurance ci-après.

Benchmark DPEF dans l’Assurance : une analyse des différents KPI extra-financiers

Les assureurs, au cœur du système financier, doivent être en mesure de comprendre leur impact vis-à-vis de nouvelles réglementations et de se positionner en tant que précurseurs de la finance durable. Certains se sont d’ores et déjà engagés dans cette voie. Certains ont ainsi créé un département spécifique à la RSE (Responsabilité Sociétale des Entreprises). D’autres se sont publiquement engagés en rejoignant la « Net Zero Asset Owner Alliance », avec pour ambition de limiter le réchauffement climatique à 1,5 °C d’ici 2050, en ligne avec l’Accord de Paris.

Pour obtenir une vision plus précise de la maturité des assureurs sur le reporting extra-financier, nous avons étudié les DPEF de cinq acteurs du monde de l’assurance. L’objectif ? Recouper puis comparer les typologies de risques et de KPI identifiés. Nous remarquons une certaine homogénéité dans les résultats obtenus.

La DPEF constitue pour certains une contrainte réglementaire annuelle. Pour d’autres, elle offre une chance de communiquer sur les engagements en termes de durabilité pour d’autres. Tout dépend de la maturité et des stratégies portées par l’entreprise, sous l’impulsion du management.

Concernant le format, l’entreprise possède une totale liberté sur sa communication extra-financière. Elle peut choisir le format de rapport pour publication : un communiqué de presse, une brochure, un rapport… certaines déclarations sont beaucoup plus visuelles que d’autres. Cela dépendra du niveau d’intégration des critères ESG dans le modèle d’affaires (et de l’importance du sujet au niveau du management) car cela peut servir de vecteur de croissance.

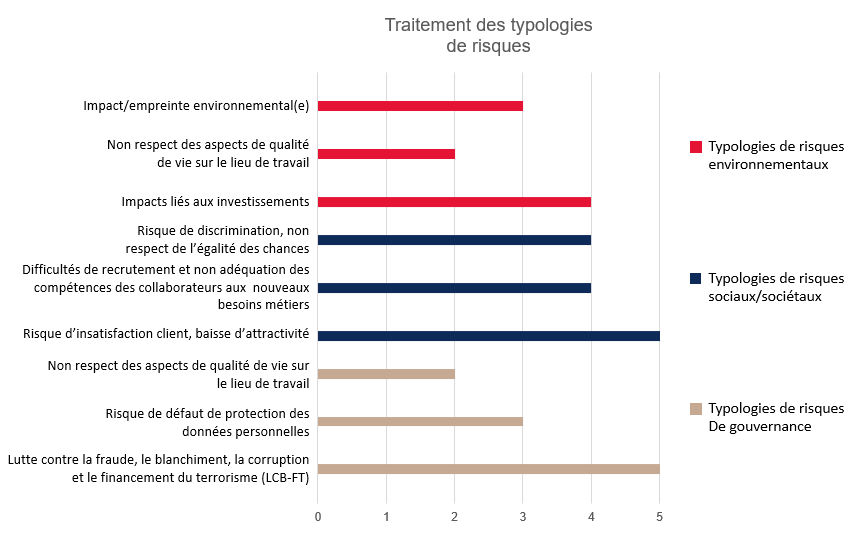

DPEF dans l’Assurance : analyse par typologies de risques

La typologie de risques la plus généralement traitée concerne les risques sociaux/sociétaux. Dans ce domaine, les indicateurs de suivi sont bien en place, la maturité apparaît plus grande. Cela tient à des raisons « historiques » d’audit et de mesure du climat social par les Directions des Ressources Humaines (DRH) des entreprises. Les DRH analysent ce que pensent les collaborateurs des ressources humaines, du top management et de l’organisation et la politique menée au sein de l’entreprise.

Source : SeaBird

Une analyse plus détaillée des KPIs sociaux et sociétaux permet de remarquer que beaucoup ne constituent pas une innovation. Le suivi du taux de turnover par exemple constitue un indicateur utilisé par la plupart des entreprises. La nouveauté vient réellement du fait d’entériner le lien entre ces indicateurs et un objectif d’épanouissement des collaborateurs.

Classification des KPI Sociaux/Sociétaux (122 KPI classifiés sur 145 KPI identifiés)

Source: SeaBird 2022

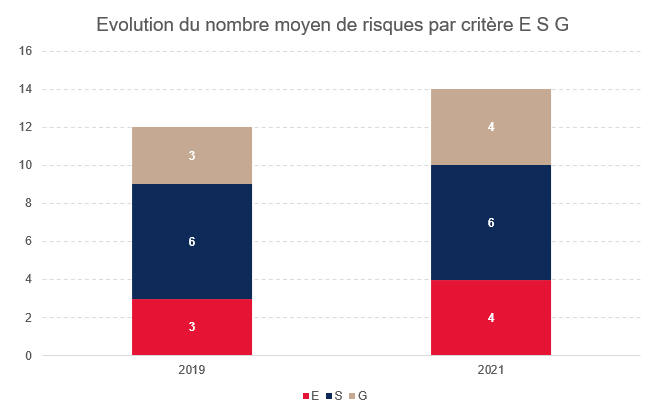

C’est dans le domaine des risques environnementaux et de gouvernance que le suivi s’est enrichi au cours des dernières années. Cela tient notamment au renforcement de la réglementation sur la finance durable depuis 2018.

Evolution du nombre de risques présents dans la DPEF par typologie de risques E, S et G

Source : SeaBird 2022

DPEF dans l’Assurance : analyse par volume de KPI

Les typologies ont beau être similaires, on note néanmoins des différences notables en termes de structure de reporting, de risques identifiés et de KPI partagés.

Tandis que certains KPIs sont de nature stratégique et permettent un suivi de la performance, d’autres sont de nature opérationnelle. Ils ont pour finalité le suivi du risque et sa prévention. Ainsi, tous les KPIs n’intéresseront pas le même public. Leur gestion doit être partagée entre différentes branches de l’entreprise.

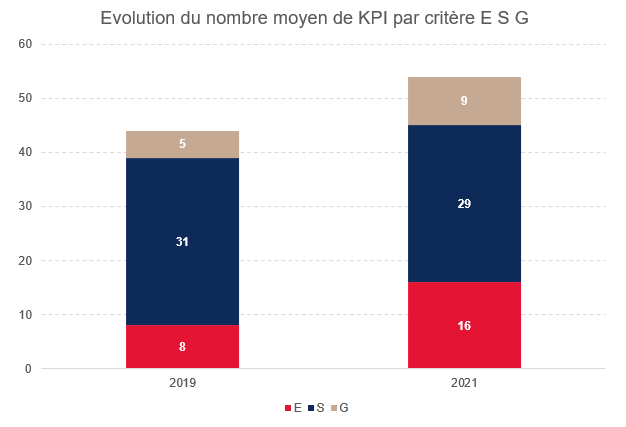

L’analyse des KPI publiés confirme cette évolution. Le nombre de KPI par critères ESG a sensiblement augmenté pour ce qui concerne les risques environnementaux et de gouvernance. Cela est cohérent : la mesure des performances est effectuée sur la base des indicateurs de risques identifiés.

Evolution du nombre de KPI présents dans la DPEF par typologie de risques E, S et G

Source : SeaBird 2022

DPEF dans l’Assurance : quelle organisation

La Direction de la performance et/ou le contrôle de gestion, accompagnée du CFO et de la Direction de la stratégie, auront naturellement en charge de conceptualiser et de suivre les KPIs liés au plan stratégique qui indiquent le niveau de performance de l’entreprise. En termes de communication, ces informations auront pour but d’être présentées aux instances de gouvernance de l’entreprise (Comité Exécutif, Conseil d’Administration…).

La Direction des risques, elle, se penchera sur les indicateurs de suivi et de maîtrise des risques afin d’assurer une cartographie complète et : risques financiers et extra financiers.

Une organisation solide qui répartisse les KPIs entre les différentes directions s’impose comme une nécessité.

***

Références

(1) Ordonnance du 19 juillet 2017 relative à la publication d’informations non financières par certaines grandes entreprises et certains groupes d’entreprises (www.legifrance.gouv.fr)